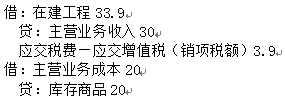

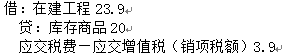

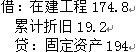

甲企业为增值税一般纳税人,适用的增值税税率为13%,因保管车辆的需要,2020年1月该企业决定采用自营方式建造一栋车库。相关资料如下: (1)2020年1月至6月,购入工程物资100万元,增值税13万元;发生运输费用5万元,增值税0.45万元;全部款项以银行存款付讫。施工期间,购入的工程物资全部用于工程建设;确认的工程人员薪酬为30万元;支付其他直接费用39万元;领用本企业生产的水泥一批,该批水泥成本为20万元,公允价值为30万元。 (2)2020年6月30日,车库达到预定可使用状态,预计可使用20年,预计净残值为2万元,采用年限平均法计提折旧。 (3)2022年6月30日,董事会决定将该车库进行改扩建,当日领用本企业外购原材料一批,成本15万元,领用本企业自产产品一批,成本50万元,公允价值为60万元。 (4)2022年12月31日,车库改扩建完成,支付工程款取得增值税专用发票注明的价款30万元,增值税税额为2.7万元。 根据资料(1),下列各项中,甲企业建造车库领用自产水泥的会计处理正确的是()。

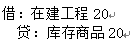

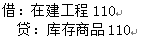

甲企业为增值税一般纳税人,适用的增值税税率为13%,因保管车辆的需要,2020年1月该企业决定采用自营方式建造一栋车库。相关资料如下: (1)2020年1月至6月,购入工程物资100万元,增值税13万元;发生运输费用5万元,增值税0.45万元;全部款项以银行存款付讫。施工期间,购入的工程物资全部用于工程建设;确认的工程人员薪酬为30万元;支付其他直接费用39万元;领用本企业生产的水泥一批,该批水泥成本为20万元,公允价值为30万元。 (2)2020年6月30日,车库达到预定可使用状态,预计可使用20年,预计净残值为2万元,采用年限平均法计提折旧。 (3)2022年6月30日,董事会决定将该车库进行改扩建,当日领用本企业外购原材料一批,成本15万元,领用本企业自产产品一批,成本50万元,公允价值为60万元。 (4)2022年12月31日,车库改扩建完成,支付工程款取得增值税专用发票注明的价款30万元,增值税税额为2.7万元。 根据资料(1)至(3),下列各项中,甲企业2022年将该车库改扩建的会计处理正确的是()。

甲公司为增值税一般纳税人,适用的货物增值税税率为13%,2020年至2021年发生的与固定资产有关的业务如下: (1)2020年3月1日,甲公司外购一台需安装的生产设备,取得增值税专用发票注明的价款为600万元,增值税税额为78万元,支付运费取得增值税专用发票注明运费为10万元,增值税税额为0.9万元,以上款项均未支付。 (2)2020年4月5日,设备安装领用本企业自产产品一批,该批产品的成本为110万元,市场售价为150万元。设备于4月30日安装完毕达到预定可使用状态,该设备预计使用5年,预计净残值率为5%,采用双倍余额递减法计提折旧。 (3)2020年7月1日,甲公司开始自建厂房一栋,外购工程物资取得增值税专用发票注明的价款为500万元,增值税税额为65万元。当日工程物资被厂房工程全部领用。 (4)2020年11月3日,厂房工程领用自产产品一批,该批产品的成本为300万元,市场售价400万元。 (5)2021年3月9日,厂房达到预定可使用状态,并办理竣工决算。甲公司预计厂房可以使用20年,预计净残值率为5%,采用年限平均法计提折旧。 (6)2021年12月31日,生产设备的可收回金额为300万元,厂房的可收回金额为600万元。 根据资料(1)和(2),下列会计处理正确的是()。

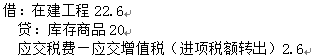

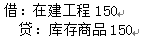

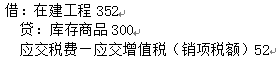

甲公司为增值税一般纳税人,适用的货物增值税税率为13%,2020年至2021年发生的与固定资产有关的业务如下: (1)2020年3月1日,甲公司外购一台需安装的生产设备,取得增值税专用发票注明的价款为600万元,增值税税额为78万元,支付运费取得增值税专用发票注明运费为10万元,增值税税额为0.9万元,以上款项均未支付。 (2)2020年4月5日,设备安装领用本企业自产产品一批,该批产品的成本为110万元,市场售价为150万元。设备于4月30日安装完毕达到预定可使用状态,该设备预计使用5年,预计净残值率为5%,采用双倍余额递减法计提折旧。 (3)2020年7月1日,甲公司开始自建厂房一栋,外购工程物资取得增值税专用发票注明的价款为500万元,增值税税额为65万元。当日工程物资被厂房工程全部领用。 (4)2020年11月3日,厂房工程领用自产产品一批,该批产品的成本为300万元,市场售价400万元。 (5)2021年3月9日,厂房达到预定可使用状态,并办理竣工决算。甲公司预计厂房可以使用20年,预计净残值率为5%,采用年限平均法计提折旧。 (6)2021年12月31日,生产设备的可收回金额为300万元,厂房的可收回金额为600万元。 根据资料(3)和(4),下列会计处理正确的是()。

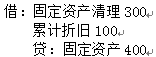

甲公司为增值税一般纳税人,适用的货物增值税税率为13%,2020年至2021年发生的与固定资产有关的业务如下: (1)2020年3月1日,甲公司外购一台需安装的生产设备,取得增值税专用发票注明的价款为600万元,增值税税额为78万元,支付运费取得增值税专用发票注明运费为10万元,增值税税额为0.9万元,以上款项均未支付。 (2)2020年4月5日,设备安装领用本企业自产产品一批,该批产品的成本为110万元,市场售价为150万元。设备于4月30日安装完毕达到预定可使用状态,该设备预计使用5年,预计净残值率为5%,采用双倍余额递减法计提折旧。 (3)2020年7月1日,甲公司开始自建厂房一栋,外购工程物资取得增值税专用发票注明的价款为500万元,增值税税额为65万元。当日工程物资被厂房工程全部领用。 (4)2020年11月3日,厂房工程领用自产产品一批,该批产品的成本为300万元,市场售价400万元。 (5)2021年3月9日,厂房达到预定可使用状态,并办理竣工决算。甲公司预计厂房可以使用20年,预计净残值率为5%,采用年限平均法计提折旧。 (6)2021年12月31日,生产设备的可收回金额为300万元,厂房的可收回金额为600万元。 根据资料(1)至(6),甲公司2021年12月31日应计提的资产减值损失为()万元。

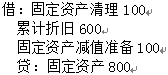

甲公司为增值税一般纳税人,适用的增值税税率为13%。2022年9月发生部分经济业务如下: (1)2日,外购原材料一批,取得货物增值税专用发票注明的价款为100万元,增值税税额为13万元,取得运费增值税专用发票注明的运费为2万元,增值税税额为0.18万元,原材料已验收入库。以上款项均通过银行转账方式支付。 (2)5日,将一批原材料委托乙公司将其加工为A产品(非金银首饰的应税消费品)。发出原材料的成本为80万元,支付加工费取得增值税专用发票注明的价款为20万元,增值税税额为2.6万元,乙公司按税法规定代收代缴的消费税为5万元。收回的A产品用于继续生产应税消费品。以上款项均通过银行转账方式支付。 (3)15日,将一台设备对外出租,当月确认租金收入为11.3万元(含税,税率为13%)。 (4)20日,将闲置的一处仓库对外转让,取得转让收入218万元(含税,税率为9%)。已知该仓库的原值为800万元,已提折旧600万元,已提减值准备100万元。 (5)30日,计提税金及附加。已知当月实际交纳的增值税为70万元、消费税为30万元、印花税为6万元、城市维护建设税为7万元、教育费附加为5万元。 根据资料(4),下列会计处理正确的是()。

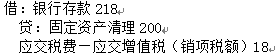

甲公司为增值税一般纳税人,2022年第四季度该公司发生的固定资产相关业务如下: (1)10月8日,甲公司购入一台需要安装的设备,取得的增值税专用发票上注明的价格为98万元,增值税税额为12.74万元,另支付安装费2万元,全部款项以银行存款支付,该设备预计可使用年限为6年,预计净残值为4万元,当月达到预定可使用状态。 (2)11月,甲公司对其一条生产线进行更新改造,该生产线的原价为200万元,已计提折旧为120万元,改造过程中发生支出70万元,被替换部件的账面价值为10万元。 (3)12月,甲公司某仓库因火灾发生毁损,该仓库原价为400万元,已计提折旧100万元,其残料估计价值为5万元,残料已办理入库,发生的清理费用2万元,以现金支付,经保险公司核定应赔偿损失150万元,尚未收到赔款,以上均不考虑增值税。 (4)12月末,甲公司对固定资产进行盘点,发现短缺一台笔记本电脑,原价为1万元,已计提折旧0.6万元,损失中应由相关责任人赔偿0.1万元。要求:根据上述资料,假定不考虑其他因素,分析。 (答案中的金额单位用万元表示) 根据资料(3),下列各项中,甲公司毁损固定资产的会计处理正确的是()。

甲公司为增值税一般纳税人,2022年第四季度该公司发生的固定资产相关业务如下: (1)10月8日,甲公司购入一台需要安装的设备,取得的增值税专用发票上注明的价格为98万元,增值税税额为12.74万元,另支付安装费2万元,全部款项以银行存款支付,该设备预计可使用年限为6年,预计净残值为4万元,当月达到预定可使用状态。 (2)11月,甲公司对其一条生产线进行更新改造,该生产线的原价为200万元,已计提折旧为120万元,改造过程中发生支出70万元,被替换部件的账面价值为10万元。 (3)12月,甲公司某仓库因火灾发生毁损,该仓库原价为400万元,已计提折旧100万元,其残料估计价值为5万元,残料已办理入库,发生的清理费用2万元,以现金支付,经保险公司核定应赔偿损失150万元,尚未收到赔款,以上均不考虑增值税。 (4)12月末,甲公司对固定资产进行盘点,发现短缺一台笔记本电脑,原价为1万元,已计提折旧0.6万元,损失中应由相关责任人赔偿0.1万元。要求:根据上述资料,假定不考虑其他因素,分析。 (答案中的金额单位用万元表示) 根据资料(4),应记入“营业外支出”科目借方的金额是()万元。

2023年度甲公司(增值税一般纳税人)发生如下交易或事项: (1)1月3日,甲公司出售某办公楼,实际收取款项2092.8万元(含增值税,增值税税率9%)存入银行,该办公楼原价为3000万元,采用年限平均法按20年计提折旧,预计净残值率为4%,出售时已计提折旧9年,未计提减值准备。 (2)6月1日,为了盘活企业的非流动资产,甲公司将某项非专利技术对外转让,该非专利技术原值为1500万元,已计提摊销为960万元。取得转让价款636万元(含增值税,增值税税率6%),款项已存入银行。 (3)7月2日,对厂房进行更新改造。该厂房原值为500万元,累计折旧为200万元,改造过程中发生可资本化的支出120万元。工程项目于10月20日完工,达到预定可使用状态。 (4)12月31日,经减值测试,应计提固定资产减值准备920万元。 要求:根据上述资料,不考虑其他因素,分析回答下列小题。(答案中的金额单位用万元表示) 根据资料(1),下列各项中,甲公司出售该办公楼会计处理正确的是()。

2023年度甲公司(增值税一般纳税人)发生如下交易或事项: (1)1月3日,甲公司出售某办公楼,实际收取款项2092.8万元(含增值税,增值税税率9%)存入银行,该办公楼原价为3000万元,采用年限平均法按20年计提折旧,预计净残值率为4%,出售时已计提折旧9年,未计提减值准备。 (2)6月1日,为了盘活企业的非流动资产,甲公司将某项非专利技术对外转让,该非专利技术原值为1500万元,已计提摊销为960万元。取得转让价款636万元(含增值税,增值税税率6%),款项已存入银行。 (3)7月2日,对厂房进行更新改造。该厂房原值为500万元,累计折旧为200万元,改造过程中发生可资本化的支出120万元。工程项目于10月20日完工,达到预定可使用状态。 (4)12月31日,经减值测试,应计提固定资产减值准备920万元。 要求:根据上述资料,不考虑其他因素,分析回答下列小题。(答案中的金额单位用万元表示) 根据资料(2),下列各项中,甲公司出售非专利技术应确认资产处置损益()万元。

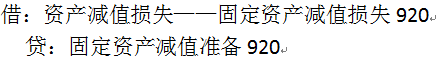

2023年度甲公司(增值税一般纳税人)发生如下交易或事项: (1)1月3日,甲公司出售某办公楼,实际收取款项2092.8万元(含增值税,增值税税率9%)存入银行,该办公楼原价为3000万元,采用年限平均法按20年计提折旧,预计净残值率为4%,出售时已计提折旧9年,未计提减值准备。 (2)6月1日,为了盘活企业的非流动资产,甲公司将某项非专利技术对外转让,该非专利技术原值为1500万元,已计提摊销为960万元。取得转让价款636万元(含增值税,增值税税率6%),款项已存入银行。 (3)7月2日,对厂房进行更新改造。该厂房原值为500万元,累计折旧为200万元,改造过程中发生可资本化的支出120万元。工程项目于10月20日完工,达到预定可使用状态。 (4)12月31日,经减值测试,应计提固定资产减值准备920万元。 要求:根据上述资料,不考虑其他因素,分析回答下列小题。(答案中的金额单位用万元表示) 根据资料(4),2023年12月31日甲公司计提固定资产减值准备会计处理正确的是()。

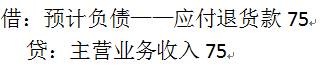

甲公司(增值税一般纳税人)为工程机械设备的制造商,适用增值税税率为13%,有关资料如下: 资料一:2023年4月1日,甲公司与乙公司签订合同,向乙公司出售一批塔式起重机,该批塔式起重机市场价格500万元,增值税税额为65万元,成本为400万元。该批产品已经发出,但款项尚未收到。根据协议约定,乙公司应于2023年6月1日前付款,在2023年6月30日之前有权退还该批塔式起重机。甲公司根据过去的经验,估计该批塔式起重机的退货率为20%。在2023年5月31日,甲公司对该批产品的退货率进行了重新评估,认为只有5%的塔式起重机会被退回。该批塔式起重机于2023年4月1日发出,乙公司当日取得该批产品的控制权,产品发出时纳税义务已经发生,实际发生退货时取得税务机关开具的红字增值税专用发票。5月30日,甲公司收到乙公司支付的货款。该批塔式起重机在2023年6月30日实际退回10%。 资料二:2023年1月1日,甲公司开始推行一项奖励积分计划。根据该计划,客户在甲公司购买汽车起重机,每消费100万元可以抵减5万元。2023年6月份,客户共购买汽车起重机10000万元(不含增值税),可获得100个积分,根据历史经验,甲公司估计该积分的兑换率为90%。资料二不考虑增值税及其他因素。 资料三:2023年7月1日,甲公司向乙公司销售其生产的混凝土搅拌车,销售价格为200万元(不含增值税),同时双方约定,乙公司在5年后有权要求甲公司以250万元(不含增值税)的价格回购该设备。 要求:根据上述资料,不考虑其他因素,分析回答下列小题。(答案中的金额单位用万元表示,计算结果保留小数点后两位) 根据资料(1),判断甲公司2023年4月1日确认主营业务收入的金额为()万元。

甲公司(增值税一般纳税人)为工程机械设备的制造商,适用增值税税率为13%,有关资料如下: 资料一:2023年4月1日,甲公司与乙公司签订合同,向乙公司出售一批塔式起重机,该批塔式起重机市场价格500万元,增值税税额为65万元,成本为400万元。该批产品已经发出,但款项尚未收到。根据协议约定,乙公司应于2023年6月1日前付款,在2023年6月30日之前有权退还该批塔式起重机。甲公司根据过去的经验,估计该批塔式起重机的退货率为20%。在2023年5月31日,甲公司对该批产品的退货率进行了重新评估,认为只有5%的塔式起重机会被退回。该批塔式起重机于2023年4月1日发出,乙公司当日取得该批产品的控制权,产品发出时纳税义务已经发生,实际发生退货时取得税务机关开具的红字增值税专用发票。5月30日,甲公司收到乙公司支付的货款。该批塔式起重机在2023年6月30日实际退回10%。 资料二:2023年1月1日,甲公司开始推行一项奖励积分计划。根据该计划,客户在甲公司购买汽车起重机,每消费100万元可以抵减5万元。2023年6月份,客户共购买汽车起重机10000万元(不含增值税),可获得100个积分,根据历史经验,甲公司估计该积分的兑换率为90%。资料二不考虑增值税及其他因素。 资料三:2023年7月1日,甲公司向乙公司销售其生产的混凝土搅拌车,销售价格为200万元(不含增值税),同时双方约定,乙公司在5年后有权要求甲公司以250万元(不含增值税)的价格回购该设备。 要求:根据上述资料,不考虑其他因素,分析回答下列小题。(答案中的金额单位用万元表示,计算结果保留小数点后两位) 根据资料(1),判断2023年5月31日甲公司对主营业务收入及主营业务成本的调整分录正确的有()。

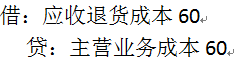

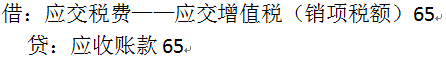

甲公司(增值税一般纳税人)为工程机械设备的制造商,适用增值税税率为13%,有关资料如下: 资料一:2023年4月1日,甲公司与乙公司签订合同,向乙公司出售一批塔式起重机,该批塔式起重机市场价格500万元,增值税税额为65万元,成本为400万元。该批产品已经发出,但款项尚未收到。根据协议约定,乙公司应于2023年6月1日前付款,在2023年6月30日之前有权退还该批塔式起重机。甲公司根据过去的经验,估计该批塔式起重机的退货率为20%。在2023年5月31日,甲公司对该批产品的退货率进行了重新评估,认为只有5%的塔式起重机会被退回。该批塔式起重机于2023年4月1日发出,乙公司当日取得该批产品的控制权,产品发出时纳税义务已经发生,实际发生退货时取得税务机关开具的红字增值税专用发票。5月30日,甲公司收到乙公司支付的货款。该批塔式起重机在2023年6月30日实际退回10%。 资料二:2023年1月1日,甲公司开始推行一项奖励积分计划。根据该计划,客户在甲公司购买汽车起重机,每消费100万元可以抵减5万元。2023年6月份,客户共购买汽车起重机10000万元(不含增值税),可获得100个积分,根据历史经验,甲公司估计该积分的兑换率为90%。资料二不考虑增值税及其他因素。 资料三:2023年7月1日,甲公司向乙公司销售其生产的混凝土搅拌车,销售价格为200万元(不含增值税),同时双方约定,乙公司在5年后有权要求甲公司以250万元(不含增值税)的价格回购该设备。 要求:根据上述资料,不考虑其他因素,分析回答下列小题。(答案中的金额单位用万元表示,计算结果保留小数点后两位) 根据资料(1),判断2023年6月30日甲公司实际退货时增值税的相关分录正确的是()。

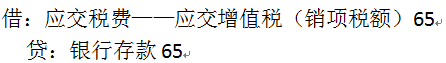

甲公司(增值税一般纳税人)为工程机械设备的制造商,适用增值税税率为13%,有关资料如下: 资料一:2023年4月1日,甲公司与乙公司签订合同,向乙公司出售一批塔式起重机,该批塔式起重机市场价格500万元,增值税税额为65万元,成本为400万元。该批产品已经发出,但款项尚未收到。根据协议约定,乙公司应于2023年6月1日前付款,在2023年6月30日之前有权退还该批塔式起重机。甲公司根据过去的经验,估计该批塔式起重机的退货率为20%。在2023年5月31日,甲公司对该批产品的退货率进行了重新评估,认为只有5%的塔式起重机会被退回。该批塔式起重机于2023年4月1日发出,乙公司当日取得该批产品的控制权,产品发出时纳税义务已经发生,实际发生退货时取得税务机关开具的红字增值税专用发票。5月30日,甲公司收到乙公司支付的货款。该批塔式起重机在2023年6月30日实际退回10%。 资料二:2023年1月1日,甲公司开始推行一项奖励积分计划。根据该计划,客户在甲公司购买汽车起重机,每消费100万元可以抵减5万元。2023年6月份,客户共购买汽车起重机10000万元(不含增值税),可获得100个积分,根据历史经验,甲公司估计该积分的兑换率为90%。资料二不考虑增值税及其他因素。 资料三:2023年7月1日,甲公司向乙公司销售其生产的混凝土搅拌车,销售价格为200万元(不含增值税),同时双方约定,乙公司在5年后有权要求甲公司以250万元(不含增值税)的价格回购该设备。 要求:根据上述资料,不考虑其他因素,分析回答下列小题。(答案中的金额单位用万元表示,计算结果保留小数点后两位) 根据资料(2),判断甲公司2023年6月份正确的账务处理有()。